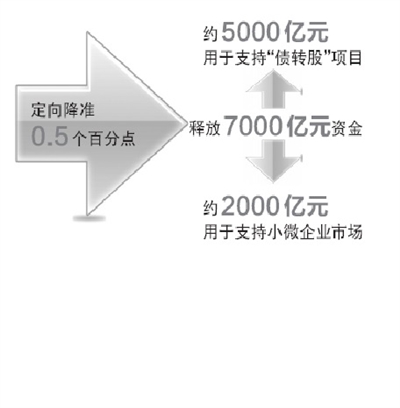

支持债转股和小微企业融资 年内的第三次降准如约而至。昨天,中国人民银行决定,从2018年7月5日起,下调国有大型商业银行、股份制商业银行、邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率0.5个百分点。 业内认为,此次定向降准重点支持“债转股”项目和缓解小微企业融资难融资贵问题,客观上释放了流动性,缓解了资金压力,预计年内仍有1-2次定向降准的空间和可能。

可释放资金7000亿略超预期 人民银行有关负责人表示,此次定向降准支持市场化法治化“债转股”和小微企业融资的具体内容主要有两方面内容: 一是自2018年7月5日起,下调工行、农行、中行、建行、交行五家国有大型商业银行和中信银行、光大银行等十二家股份制商业银行人民币存款准备金率0.5个百分点,可释放资金约5000亿元,用于支持市场化法治化“债转股”项目,同时撬动相同规模的社会资金参与。 二是同时下调邮政储蓄银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率0.5个百分点,可释放资金约2000亿元,主要用于支持相关银行开拓小微企业市场,发放小微企业贷款,进一步缓解小微企业融资难融资贵问题。 合计来看,本次定向降准可释放资金约7000亿元,略超市场预期,也大幅超过了今年前两次定向降准释放的资金规模。1月25日开始实施的面向普惠金融的定向降准,释放长期流动性约4500亿元。第二次是4月25日实施的定向降准置换9000亿元MLF(中期借贷便利),同时释放增量资金约4000亿元。 为什么要降准? 从最新的国务院会议内容来看,缓解小微企业融资难、融资贵是定向降准目的所在。 今年以来,市场化法治化“债转股”签约金额和资金到位进展比较缓慢,考虑到国有大型商业银行和股份制商业银行是市场化法治化“债转股”的主力军,可通过定向降准释放一定数量成本适当的长期资金,形成正向激励,提高其实施“债转股”的能力,加快已签约“债转股”项目落地。 同时,当前我国小微企业融资难融资贵问题仍较为突出。邮政储蓄银行和城市商业银行、非县域农商行在支持小微企业方面发挥着重要作用,对其实施定向降准,有利于增强小微信贷供给能力,增加银行小微企业贷款投放,降低小微企业融资成本,改善对小微企业的金融服务。 总的来看,此次定向降准有利于稳步推进结构性去杠杆,有利于加大对小微企业等薄弱环节的支持力度,属于定向调控和精准调控。 |