“一到香港,扑面而来的保险广告,地铁站、高铁站、机场、路边广告牌,几乎无处不在,不愧是国际金融中心,很多广告的目标客户就是内地居民!”刚从香港旅游回来的杭州白领感慨。

在朋友圈,“资产全球配置”“预期收益7%”等香港保险广告也时不时刷屏,今年6月底一单总保费高达3.6亿元人民币的内地居民投保香港保险保单,更是让力推香港保险的内地中介几近癫狂。

内地居民“特种兵”式赴港投保,成为香港保险业的一大特色。据香港保险业监管局数据,今年一季度,内地访客赴港新增保单保费为156亿港元,创五年来新高,同比上升62.6%。去年全年,这个数据是590亿港元,仅次于2016年的727亿港元峰值。

到底是哪些人在购买香港保险,香港保险真的那么香吗?橙柿互动对此进行了深入调查。

签单区挤满了人 搭电梯也要排队

去年2月,内地与香港全面恢复通行,因为疫情压抑许久的资产配置需求,在此刻集中爆发。

李蕾是一位香港保险代理人,2018年拿到香港身份后,从杭州互联网企业跳槽到香港某头部保险公司。

“去年3月,我带着一位内地朋友在公司签单公区聊业务,看着不断翻台、行色匆匆的代理人和客户,她开玩笑说,怎么跟菜市场一样。”李蕾说。

客户络绎不绝、代理人签单签到手软,在接下来的一年多里,这样的场景几乎每隔一段时间都要上演。

另一家头部港险公司代理人杨立说,虽然香港保监局规定签单可以在香港境内的任何地方,但代理人更倾向于带客户来公司,看看海景办公室,喝免费的下午茶。

于是,公司的内地客户服务中心经常处于饱和状态。“我们谈久了,超过了预定的时间,前台小姐会轻声细语来提醒,下一拨客人在门口等着了。”杨立说。

在周末和节假日,甚至公司的电梯厅前还大排长龙。她给记者发来一张照片,粗略数了数,有50个人,他们背着大包小包,一旁的工作人员拉起一条警戒线,组织大家分批进入电梯。

2023年,李蕾和杨立业绩丰厚,签单量是疫情前的2倍多。香港保险公司的业绩也迎来了高增长。比如保诚保险,第一季度新业务利润达到8.1亿美元,同比增长11%;保费等值销售额同比增长7%至16.25亿美元。一季度友邦保险香港业务实现了43%的新业务价值增长,新业务价值利润率也从2023年下半年的58.1%飙升至64.3%,今年3月份更是成为自2023年2月通关以来新业务价值增长最高的一个月。

“特种兵”投保,买的都是什么保险?

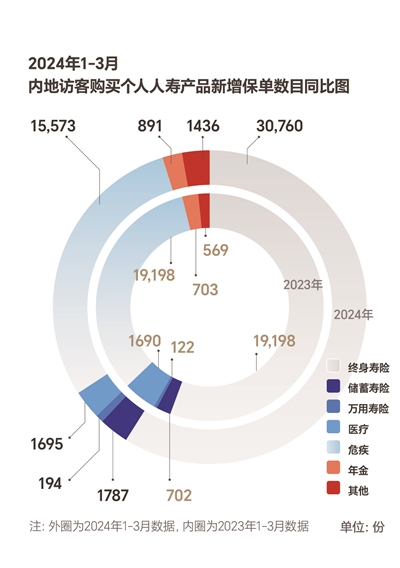

购买香港保险的内地用户画像,大多来自一二线城市,集中在30岁-40岁。产品类别上,他们倾向于选择终身寿险、储蓄寿险、重疾险、养老险、教育金和医疗险。

内地赴港投保的热潮始于2010年,2016年创出727亿港元的历史最高纪录,随后缓慢下降。2020年-2022年,受疫情影响,赴港投保出现断崖式下跌,2021年新增保单保费仅7亿港元。2023年,即恢复通行的第一年,内地赴港投保新增保单保费增长27倍至590亿元。

根据香港保监局统计,今年一季度内地访客新增保单保费为156亿港元,占当季个人业务总新增保单保费24%。

保单数量方面,终身寿险、重疾险及储蓄寿险最受内地消费者欢迎,分别占比58.8%、29.8%和3.4%。保单保费方面,终身寿险、储蓄寿险和重疾险分别占比77.5%、14.5%和2.6%。无论从保单数量还是保费金额来看,终身寿险和储蓄寿险的增长都是明显的,尤其是储蓄寿险,一季度保单数量同比增长155%,保费同比增长137%。多位港险代理人对记者提到,储蓄类保险咨询量暴增。究其原因,一方面,香港储蓄型保险投资策略灵活、预期收益率高,尤其在内地利率不断下降的大背景下,这一优势更为明显。另一方面,内地投资者对资产多元化配置需求愈来愈强。

“复利7%”“朋友买了”“产品创新”

“我是跟着朋友买的,代理人也是朋友介绍的。”

“办公室几乎都买了,我就跟着买了。”

记者采访了多位购买香港保险的杭州消费者,绝大部分是跟风购买,对内地、香港两地保险产品的区别不甚了解。

港险代理人杨立在接受采访时也提到,即便她在社交媒体上拥有6万粉丝、手握大量潜在客户,但真正下单的还是老客户,以及老客户“转介绍”来的新客户。

在朋友的影响下,2017年,杭州的顾先生为自己和女儿各买了一份重疾险,另外还买了储蓄险作为女儿的教育金。重疾险每年缴3000美元,教育金缴费金额不固定,最多一年交了七八千美元,一共5年,现在已经交完了。

吸引他购买香港重疾险的最大原因在于分红,不同于内地的重疾险,香港重疾险的保额是不断累加的。

“在缴费期和年缴保费等参数相同的情况下,香港重疾险有分红叠加,初始100万元的保额,到了60岁能增加到200万元,70岁能增加到300万元。而内地重疾险的保额100万元,在保障期限内是固定的。你想想看,三四十年后的100万元,还有多少购买力?”杨立说。

对于内地消费者来说,香港保险的吸引力还体现在高收益上。对比内地储蓄型保险的3%(目前的预定利率上限),在香港同类型保险宣传页上的5%-7%(预期收益率),让人很难不心动。

吸引内地人群投保的另一个原因在于产品设计灵活。

多位港险代理人对记者表示,香港保险监管宽松,因此产品更具创新。

“我司储蓄型保险中,卖得最好的是一款可以不断更改受保人(相当于内地保险的被保险人)的产品,通过这个方式达到了类似信托的目的,完成财富传承,受到了不少高净值人群的喜爱。”杨立说。

此外,购买香港保险也是海外实业投资人群分散投资的一种方式,投保人可以通过香港保险自由选择以不同货币计价的保单,借助香港自由经济体的优势,进行多元资产配置和参与全球投资。

真的能带来高收益吗?

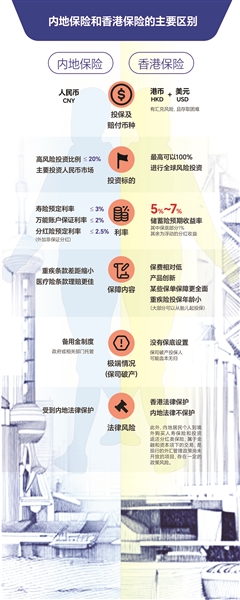

在打动内地消费者的宣传中,收益率是一个很重要的因素,但香港保险的7%和内地保险的3%,其实不是一个维度的数据,将二者直接进行对比,有点“关公战秦琼”的味道。

香港储蓄型保险是分红险,收益结构由“保证收益+非保证收益”组成,其中保证收益普遍在1%左右,非保证收益是浮动的。而且,高收益是建立在长期持有的前提下,比如某公司的一款储蓄保险,第20年时保单对应收益率为5.2%,第60年时保单对应收益率是6.6%,要达到超过7%的收益率,保单时间需要超过80年。

香港保险所宣传的7%的高收益率,是否真的能达成,有数据可以参考。按照香港监管要求,在当地经营的保险公司必须披露分红险的分红实现率(即一定年限内的预期收益达成率,每家公司公布周期不一)。记者查阅了头部保险公司相关产品过去的分红实现率,大多集中在80%-120%(实现率越高,收益能力越强)。

“早些年预期收益率更高,实现率反而没有那么高,大概百分之七八十。这几年预期收益率低了,但实现率普遍有百分之八九十,部分百分之百实现。”李蕾提到。

反观内地终身寿险、年金险等产品,收益通常由主险预定利率+万能账户结算利率两部分组成。目前主险预定利率上限3%,万能账户保证利率上限2%,结算利率上限4%。内地分红险的预定利率为2.5%,分红取决于当年投资收益,近年来分红实现率大多达到了100%。

“将香港保险和内地保险的收益直接进行数据对比是不严谨的,因为投资渠道、风格不一样。最关键的是,香港保单不归属内地监管,也不适用内地法律。而内地有《保险法》,有保险保障基金,由金融监管局统一管理,假如保险公司依法破产,这笔基金能使保单持有人损失低于保额的10%。”高级保险规划师、杭州翰乔学社社长陈蕾说。

过去一段时间,得益于美元的激进加息,在全球范围内配置资产的香港保险短期内回报亮眼,预期收益率明显高于内地同类型产品。而这个趋势能否持续,持续多久,仍是一个问号。

港险代理人李蕾认为,目前美国仍在加息阶段,香港保险仍有不错的前景。

陈蕾则认为,港险收益率高和投资渠道开放有关。“内地保险投资渠道相对更窄,像股市、房地产等高风险类投资的比例不会超过20%,但港险可以接近100%进行全球风险投资,当然这也是双刃剑。”

汇率风险是容易忽视的因素,影响却很大。“汇率风险不仅影响投保费用,也影响最终收益,短期来看收益高,但是结合汇率,长期是亏是盈就不好说了。”陈蕾说。

可以简单总结为,香港保险弹性更高,但若是风险投资方向出现问题,极端情况下投资者有可能拿不到分红。而内地保险更稳妥,风险承受能力低的投资者应该优先考虑内地产品。

跟风买香港保险,我后悔了

内地居民第一波赴港买保险的热潮是从2010年开始的,2016年达到顶峰。事实上,部分“先吃螃蟹”的人已经后悔了。

有杭州投资者表示,自己在香港买了两份保险,一份是港元保单,需要供5年,她在第9年拿出来急用,发现亏了9000港元,理论上要到第12年才能保本。第二份美元保单也是供5年,第7年拿出来亏了8000元人民币,如果考虑到在此期间的汇率贬损,实际亏损更大。

“永远只会说预期收益有多少,却只字不提保证收益,永远会告诉你老了之后收益会翻多少倍,却只字不提投保十几年内是拿不回本金的。”她吐槽。

“缴完第一年的保费,我就后悔了。”杭州一位消费者说,去年办公室掀起一股赴港投保风潮,自己也跟风给年幼的孩子买了重疾险,年缴保费1万多元人民币,缴费期20年。

“现在想想其实是一时冲动,全家没有移民、留学打算,现在退保本金打折,只能硬着头皮继续缴费。”这位消费者说,当时跟风,代理人一直强调香港重疾险相当于内地的重疾险加增额终身寿险,详细了解之后才发现不是这么简单。

由于香港保险一般以港币、美元结算,汇兑损失也是不容忽视的影响因素。

一位萧山的投资者说,自己在20世纪90年代末就买了香港保险,年缴保费20万美元,缴费期10年,后在投保的第15年退保,发现收益并不高,因为在此期间,美元相对人民币贬值了近25%。

“有一位客户,买了年缴10万元的香港保险,但是内地保险一点都没有配置。现阶段经济压力比较大,保单却仍在缴费期,进退两难。这就是典型的错配。”一位内地保险代理人对记者提到。

哪些人 适合购买香港保险?

香港保险业务的增长奇迹,背后还有另一股力量的推动。

除了李蕾、杨立这样的保险公司直属代理人,近年来,香港保险还大量通过第三方经纪公司在内地拉客。经纪公司通常与内地财富公司等机构合作,由中介将客户“转介绍”至经纪公司进行签约。我们在社交媒体上看到的铺天盖地的香港保险广告,不少是这些财富公司的手笔。

陈蕾建议,内地居民购买前,最好先确定销售是香港持牌人还是第三方中介。香港保监局规定,从事香港保险的推荐或销售,相关保险中介人必须持有香港保险中介牌照。针对“黑中介”的处罚非常严厉,根据香港《保险业条例》,无牌销售保险将涉及刑事罪行,一经定罪,最高可判处两年监禁及罚款100万港元。

事实上,与“黑中介”签单,最后出问题的概率非常高。一方面,“黑中介”对保险了解不够专业,而保险是一个需要“定制化”的服务,另一方面,“黑中介”还存在诱导销售、挪用保费的可能。

就在今年4月,香港保监局和廉政公署对一家保险经纪公司和转介公司办事处进行了搜查,最终拘捕了一名个人经纪及一名介绍人,指控他们涉嫌无牌销售和串谋贪污行贿。

在陈蕾看来,这几年购买香港保险、新加坡保险等境外保险的内地居民明显增多,但这些境外保险并不适合多数内地居民,只有在境外经商、学习工作或者进行实业投资的人群,境外保单才能帮助他们解决资产风险,包括公司和个人的风险、外汇波动风险等。另外境外保单的灵活组合也能达到进行全球资产配置以及家庭财富传承等目的。