橙柿互动消息 在政策持续加码下,A股市场迎来了久违的大涨。在此之前,证监会批准中证金融自今日(7月11日)起暂停转融券,存量转融券合约9月30日之前了结。交易所融券保证金率由80%提升至100%,私募基金由100%提升至120%,7月22日起实施。

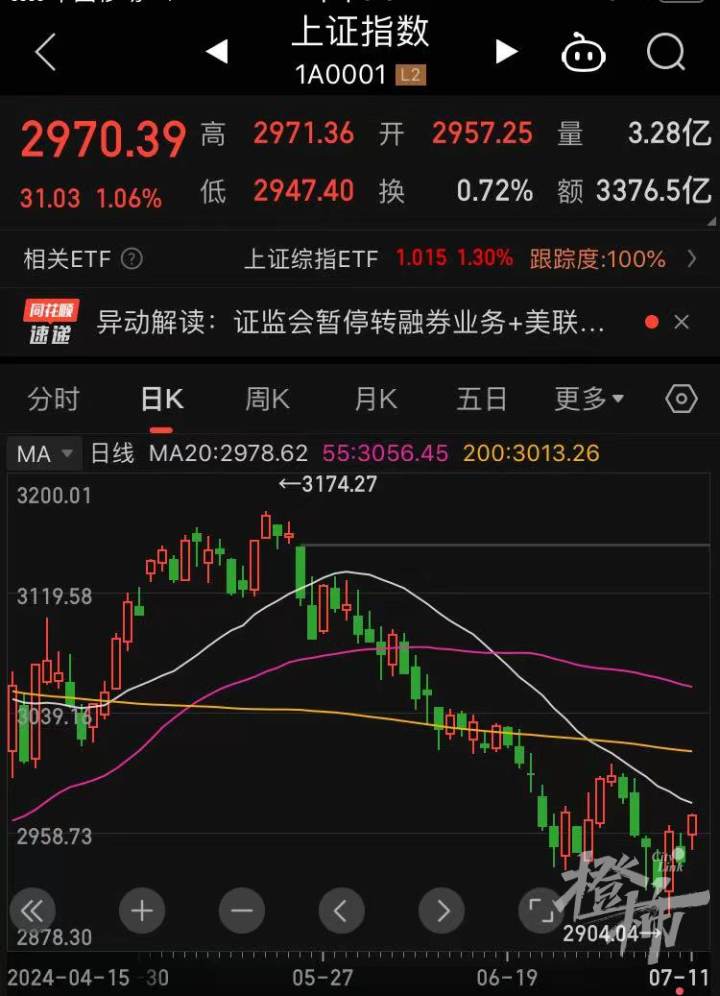

受此影响,今日A股出现放量普涨行情,截至收盘,沪指涨1.06%,收报2970.39点;深证成指涨1.99%,收报8870.36点;创业板指涨2.06%,收报1685.12点。板块题材方面,汽车服务、有色金属、医疗服务、电池、光伏设备、酿酒等行业涨幅居前,仅银行板块逆市下跌。两市合计4988股上涨,仅315股下跌,投资者“回血效应”明显。

立竿见影的转融券暂停

“本次证监会依法批准暂停转融券业务、进一步强化程序化交易监管,体现了呵护市场稳健运行之意,坚持问题导向和目标导向,切实维护市场交易公平、提升市场内在稳定性。”平安证券研究所策略组魏伟团队认为,短期来看,A股市场自6月以来持续在底部震荡蓄势,本次政策出台有助于推动市场企稳,提振市场信心。

A股市场自今年5月20日阶段性见顶以来,出现了近2个月的震荡调整走势,特别是今年6月21日上证指数跌破3000点之后,投资者悲观情绪有所升温,不少投资人将A股下跌的原因归结为“转融券”。那么,究竟什么是转融券业务呢?这里我们首先要介绍一下融券业务,对于这项业务,稍微有些交易经验的投资者并不难理解,它是证券公司向客户出借证券供其卖出,并收取担保物的经营活动。

转融券业务则是融券业务的上游环节,指一些投资者将证券出借给中证金融,证券公司从中证金融借入证券,再提供给投资者融券卖出的经营活动。据杭州相关券商负责人介绍,“融券与转融券业务分别于2010年3月、2013年2月推出。目前,融券业务中有近七成的证券来自于转融券,融券及转融券是一项中性的金融业务(工具),在维护市场多空平衡中发挥着重要作用。”

2023年8月以来,证监会根据市场情况和投资者关切,采取了一系列加强融券和转融券业务监管的举措,包括限制战略投资者配售股份出借、上调融券保证金比例、降低转融券市场化约定申报证券划转效率、暂停新增转融券规模等;同步要求证券公司加强对客户交易行为的管理,持续加大对利用融券交易实施不当套利等违法违规行为的监管执法力度。

据介绍,截至2024年6月底,融券、转融券规模累计下降64%、75%。融券规模占A股流通市值约0.05%,每日融券卖出额占A股成交额的比例由0.7%下降至0.2%,对市场的影响明显减弱,为暂停转融券业务创造了条件。“近期市场波动较大,投资者对于稳定市场政策的期待较为强烈,证监会暂停转融券并进一步收紧融券保证金比例,是在充分评估市场运行情况及措施可能的市场影响下,对投资者诉求的积极回应,这是顺应市场形势、维护市场稳定的一项举措。”接近监管部门相关人士表示。

美联储降息预期为股市反弹创造外部条件

如果说证监会暂停转融券业务为A股市场的反弹创造了内部条件,那么美联储降息预期升温则为全球股市上涨创造了有利的外部条件。美联储主席鲍威尔周三在美国众议院金融服务委员会表示,最近的数据显示出通胀取得了进一步进展,更多的良好数据将增强央行对通胀回到2%目标的信心。“我们将恢复到2%的通胀水平,我对此相当有信心,不需要等到通胀率降至2%才开始降息。”

受此影响,标普500指数隔夜史上首次突破了5600点大关,这也是该基准指数连续第六个交易日收盘创下历史新高,创下了自2021年以来最长的连创新高纪录,指数构成中的11大类股在周三全部上涨。期货市场预计美联储9月降息概率升至77%。

这样的乐观情绪也传导至了亚太市场,除了A股三大指数今日集体涨超1%以外,日经指数今日收盘上涨0.94%,韩国综合指数上涨0.72%,澳大利亚普通股指数上涨0.93%,而我们的恒生指数及恒生科技指数则分别上涨2.06%和2.67%。

在中金公司看来,降息交易迎来关键窗口期,美联储降息将减轻中国货币宽松的外部掣肘,有利于中国债市与汇率表现,降息同样利好股票、商品等风险资产。

具体到A股市场而言,西部证券认为,当市场运行进入大势触底反弹的初期,一般前期超跌的相关行业会率先开启一定幅度的反弹,然后各行业逐步开始轮动上涨。因此,在当前市场环境下,值得提前关注超跌反弹相关风格和行业的配置价值。

中信建投陈果进一步指出,预计下半年市场将呈现先抑后扬走势。短期面临盈利预期下修,但微观流动性有支撑,今年股权融资供给规模显著好于去年,股东增持和公司分红回购将明显改善。陈果认为,下半年美联储开启降息将显著改善汇率约束环境,国内政策有望加码,房地产新一轮收储政策值得期待,风险偏好将边际改善,下半年市场环境最终将好于上半年,主要指数有望挑战新高。