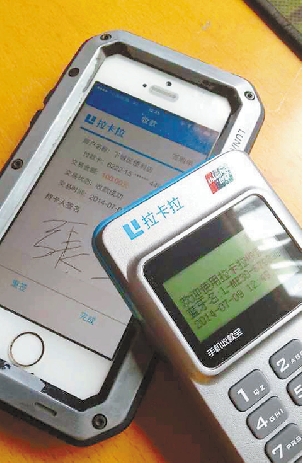

记者用个人POS机(右)套现1万元后,手机页面(左)出现100元手续费扣除信息。

有第三方支付新推个人POS机业务

业内人士称,销售企业监控漏洞存在风险,金融监管尚有空白点

据《中国信用卡报告》显示,2013-2014年期间,有21.29%的人表示有过信用卡套现行为。

所谓信用卡套现,即持卡人不是通过合法手段(ATM或银行柜台)提取现金。很多消费者把信用卡套现定义为“救急”,因为信用卡用户可以享受56天的“免息期”。但按法律规定,信用卡套现可按“非法经营罪”定罪量刑。

在以前,非法套现的途径往往是先以商用的名义申请到POS机,再进行套现赚取手续费;而如今,记者发现一些有着第三方支付背景的互联网企业推广的个人POS机,几乎不用任何营业执照和税务登记证等,就可以轻易买到,其引发的信用卡套现均在监管范围之外。

体验

购买个人POS机

几乎无门槛

在某单位工作的冯先生,私下干了份副业,资金经常周转不过来,于是想到了信用卡套现。他有两张信用卡,信用额度分别是10万元和8万元,往往是其中一张卡的还款日快到了,就用另一张卡找人套现出来还钱,借此周转资金。“现在黑市中套现的手续费是1%—2%左右,看套现金额的多少,帮忙套现的人往往用的是一些POS机,在他那边形成一笔虚拟交易,然后他用现金的方式返还给你,并抽取费用。”

记者在随后的调查中发现,随着银行卡普及率越来越高,POS机成为刷卡消费的必备“武器”,商家在申请POS机时是受相对严格限制的。在杭州健康路做丝绸生意的管老板告诉记者,申请安装POS机要具备以下条件:身份证、营业执照、税务登记证等,有了对公账户之后才可以去银行申请。

同时,记者发现,个人购买POS机竟有一条简单渠道。不久前,记者从朋友那里了解到,一些第三方互联网企业正大力推广个人POS机,申请安装并不需要这么多的证件和程序。

上周,记者向一家名为拉卡拉的企业尝试申请个人POS机。据介绍,拉卡拉是联想控股成员企业,是首批获得央行颁发《支付业务许可证》的企业之一。

在其官网上,记者看到一款名为“收款宝”的个人POS机,介绍表明具有还款、转账和查询余额等多种功能。该产品广告上说:“申请无任何资质限制,财富之路畅通无阻,1分钟客户端提交资料,立刻收款。”

一位电话客服人员告诉记者,该机器目前售价299元,是新推出的个人POS机产品,只要在电话中进行预订下单,就可以在三天后送货上门。

记者询问:是否需要提供营业执照等相关证件?

客服人员表示,这款POS机主要是针对个人客户的,这些证件都可有可无。

从信用卡“套”到储蓄卡

次日即可到账1万元

购买后几天,记者收到了这款设备。快递员匆匆完成货到付款手续之后,并没有要求记者提供任何申请传统POS机需要的证件。

从收到的这款个人POS机来看,大小、厚度都与iPhone手机差不多,比市面上的商用POS机规格要小不少。

按照说明,在手机上下载一款相应的APP软件,对接后即可使用。用户要使用这款个人POS机必须经过一番注册,然后再将该设备绑定自己的储蓄卡之后,用了一张别人的信用卡进行刷卡转账。这张卡信用额度为5万元,卡内无现金存款。

虽说是转账,其实与市面上的套现原理并无区别,只需用储蓄卡在ATM机上提取出现金即完成套现过程。

信用卡的刷卡手续费为1%。按此计算,如果套现1万元,则需要支付100元的手续费。

调查

销售企业监控有明显漏洞

如何判断个人POS套现呢?艾瑞咨询分析师李超认为,一方面看是否刷信用卡,另一方面看是否用于商业用途收款。非商业用途的提取信用卡内的现金,则存在套现风险。

个人POS机出品企业,是否了解这种漏洞?记者电话联系到拉卡拉公关部,相关负责人称,其“收款宝”产品不会存在套现问题,因为他们设定了较低的刷卡额度。但事实上,记者在购买个人POS机时,就曾向拉卡拉销售人员咨询过。对方透露,最初的额度的确较低,但转账成功一次之后,就可以电话申请提升额度,可以达到单笔限额5000元,每天限额2万元,每月限额10万元。“申请提升额度,是很容易实现的。”

“如果出现用本人的信用卡向自己的储蓄卡转账,就有套现的嫌疑,我们后台会进行监控。”对于质疑,拉卡拉官方出具了这样的说明:“任何一种支付工具均存在被利用进行违规操作的可能,而有效地控制风险是每一个支付机构的责任。”

监管存在缺失状态

记者搜索资料发现,2012年6月,央行曾发布《银行卡收单业务管理办法(征求意见稿)》,其中规定,使用个人账户作为结算账户的个体工商户,其申请的POS机不得开通信用卡受理功能。银行人士解释称,央行禁止的只是以个人名义办理的POS刷卡机,关闭个人结算账户信用卡受理功能,主要目的在于规范银行卡市场,防范信用卡套现行为。

据了解,在没有真实商贸交易的情况下,通过刷信用卡,将信用卡的额度套换成现金,这种套现行为成为监管部门重点打击的对象。

那么,现在出现的个人POS机是否属于违规产品呢?为此,昨天记者联系了浙江银监局。该局办公室相关负责人告诉记者,第三方支付软件并不属于他们监管范围,因此不做相关评价。

而某银行的客服人员表示,银行系统会对用卡信息进行监控,如果出现异常或高频刷卡,会采取相关措施。

一位支付领域的业内人士向记者透露,个人POS机主要服务的是小微企业或个人用户,第三方企业提供的只是技术层面的工具,并没有采取遏制套现措施的能力。

记者留意到,销售个人POS机的并非只有拉卡拉一家。在淘宝网上,能搜到如乐刷、汇付天下、刷卡宝等等品牌的POS机,而且不在少数,几乎每一种个人POS机的申请均没有什么门槛,可想而知,其监管必然存在空当。

■链接

银行卡欺诈高发

亟须加强监管

近年来,我国银行卡所涉欺诈和洗钱呈高发态势。据专家保守测算,银行卡欺诈每年造成的损失逾百亿。

这一数据引发社会对滥用银行卡违法犯罪的关注。中国银联等发卡机构和相关专家在接受记者采访时表示,多种举措强化监管,综合治理。

复旦大学中国反洗钱研究中心秘书长严立新告诉记者,银行卡欺诈犯罪具有普遍性,但尤以经济发达的沿海地区为甚,如广东、福建、山东、上海、江苏、天津等,并与毒品、诈骗等犯罪率高发地区关联度较高,如广东、广西、云南、湖北、四川、黑龙江、内蒙古等。

从路径和手法上看,银行卡欺诈包括:用自己的信用卡替正欲使用现金消费的他人刷卡“套现”并在规定时间内还款;信用卡持卡人通过与商家合谋以刷卡消费的名义套取现金,由商家刷卡后将对应数额的资金在扣除约定比例的手续费(或谓之佣金、管理费、利息等,往往略低于银行)后返还给持卡人,从而达到将资金变现的目的;商家利用申请办理的一台或多台POS机协助他人使用虚假交易的形式从卡里套取现金,收取一定比例的手续费获利。

金融问题专家赵庆明指出,银行卡已成为国民生活不可或缺的金融工具,有关银行卡持有者与发放机构之间的权利义务及发卡机构、商户间利益的平衡等都需要效力层次更高的法律予以确定。

“打击银行卡犯罪,首先要完善立法。”严立新表示,一方面在法律层面严格界定非法套现、洗钱行为的构成要件和处罚标准;另一方面,加大对银行卡发行、监管和使用立法的力度。

业内专家指出,打击银行卡犯罪首先要从发卡源头入手,加强风险控制。在与特约商户的协议中,应明确特约商户不得协助持卡人套现,强化其违约责任;监管部门最好能牵头建立违规客户信息平台,使各银行皆能共享相关信息,避免同一客户反复办卡;还可引入保险公司,参与合作,共建银行卡保险机制,切实降低资金风险和信用风险。

“要尽快完善企业和公民征信体系,并配套相关的法规和措施,加大违法者的综合违法成本。”赵庆明说。

据新华社