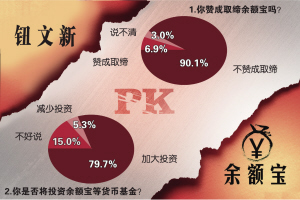

调查数据来自新浪财经

是“吸血鬼”还是“鲶鱼”?该取缔还是未来发展方向?

钮文新PK余额宝始末

2月21日 钮文新发表博文称,余额宝是趴在银行身上的“吸血鬼”,并呼吁“取缔余额宝”。

2月22日,支付宝回应称:余额宝加上增利宝,一年的管理费是0.3%,托管费是0.08%,销售服务费是0.25%,总共的结果是0.63%,并非钮文新所称的2%。

2月24日,钮再发博文称,之所以呼吁“取缔余额宝”,是出于国家宏观经济利益的立场。

余额宝是趴在银行身上的“吸血鬼”,还是推动金融创新的“鲶鱼”?余额宝该不该被取缔?

近日,一场有关余额宝的口水战打得不可开交。央视评论员钮文新发表两篇博文,称站在实业的立场主张取缔余额宝;支付宝官方微博则以调侃的语调加以反驳,称余额宝利润率仅0.63%,创新和变化才是永恒的主题。网友则几乎一边倒地为余额宝说好话,有网友表示,只要能为老百姓赚钱的就是好东西。

老百姓通过余额宝获得了更高的收益,那么谁付出了成本?是银行还是企业?互联网金融究竟动了谁的奶酪?

余额宝提高了企业融资成本?

反对者:企业融资成本高并非新现象

在这场口水大战中,记者发现,网友“一边倒”地在为余额宝摇旗呐喊。而钮文新的一番话也不无道理:“老百姓欢迎,是因为自己获得了更多的存款收益。”

老百姓赚了更多的钱,余额宝们无疑是赢家之一,那么谁输了?

钮文新认为,银行哭了、渴了,是因为它们的利润被蚕食了,企业也将支付更高的融资成本,最终整个社会将为此买单。在昨日的博文中他这样写道:“银行存款利率上涨,必然引发贷款利率上涨,贷款利率上涨推高企业生产成本,最终必然反映到所有商品价格上。”

一位互联网金融行业的资深从业者对此评价称,余额宝之类的产品把大部分钱投向银行协议存款,因为去年银行特别缺钱,所以给余额宝的利率也比较高。“银行为什么那么缺钱,因为他们通过影子银行,把钱高价给了房地产和地方融资平台。为了保证存贷比,他们必须拉更多的存款。”上述人士说,前两年银行热衷于花钱买存款,同样推高了企业的融资成本,企业融资难融资贵,并非互联网金融兴起后的新现象,而是银行资金错配的结果。

而一位基金从业人员表示,类似余额宝、理财通等产品,其实是通过互联网集聚的方式,提高了与银行的议价能力,降低了银行的存贷息差,把这部分利润让给了投资者。

应如何看待余额宝?

理财师:过分美化和丑化都无意义

尽管钮文新似乎为银行在抱不平,但银行业内人士并非完全赞同他的看法。

一位银行人士认为,不妨把余额宝类产品的出现看作是一场利率市场化的预演。“我们的利率还没有完全放开,现在定存利率最多只能上浮10%,一旦完全放开,资金的价格将根据市场供需水平来波动,如果市场上资金紧缺,银行给出的存款利率就可能很高,如果资金宽松,存款利率就可能很低。”余额宝在去年6月诞生之时,恰好遭遇了国内最严重的一场钱荒,资金的紧张造就了余额宝的高收益。同时,互联网金融作为一个新生事物,通过让渡自身的部分利润来吸引投资者,有些产品甚至存在费用补贴情况。但是,这些情况都是无法持久的。

“余额宝本质上就是货币基金+实时支付,只是一种支付方式的创新,过分美化和丑化都没有意义,加强监管是必须的,但不至于取缔。”杭州一位银行理财师认为,余额宝类产品疯狂追求收益攀比,其中操作的不规范和放大操作肯定会受到打压,收益也会慢慢回到正常水平。“去年余额宝类产品的收益率大概有5%-7%,但正常情况下货币市场基金的收益率在3%-5%,略高于银行定期存款利率。”

上述理财人士也提醒,余额宝类产品的主要功能是现金管理,而非投资,它最大的优点是流动性强。如果要投资,光靠把钱都放在货币基金上是不合理的,货币基金的高收益也不可能持久。

金融专家

互联网金融倒逼银行改革

关于央视评论员PK余额宝引起的话题,金融专家、浙江大学公共政策研究院执行院长金雪军教授认为,要辩证地看待余额宝的影响。一方面,从客观上讲,余额宝确实拉高了银行的融资成本,但另一方面,也倒逼银行的改革和利率的改革。

金教授说,余额宝很重要的一点,就是把零星分散的、平常经常使用的流动性资金集中起来,而这些资金如果放在银行就是活期存款,通常活期存款的利息比较低。余额宝把这些资金集中起来,然后以协议存款的方式提供给银行获取收益,相应地拉高了银行的融资成本。

“但是,不管互联网金融怎么变,钱都还是在银行的体系当中。尽管融资成本在提高,银行的贷款利息也不能提高得太多,提高太多,企业也吃不消。”金教授进一步解释称,如果没有了企业的支撑,银行会失去发展的基础。“这反过来要求银行不能老是盯牢存在的利差,需要不断地创新,不断地改革。”

对于互联网金融的未来,金教授也表达了自己的观点。“在经济发展过程中,互联网金融代表着一种新生事物,但是从信贷活动的角度,其和银行会是相互结合,互有市场,互有分工的格局。

钮文新的两个逻辑错误

财经快评

余额宝就是一货币基金,仅此而已

中国人民大学重阳金融研究院客座研究员 董希淼

日前,央视证券频道首席评论员钮文新认为余额宝是典型的金融“吸血鬼”、“寄生虫”,并公开呼吁取缔余额宝。无独有偶,中国人民大学国际货币研究所副所长向松祚也认为,余额宝其实是利用互联网手段的“存款掮客或二道贩子”。

上述言论一出,语惊四座,引起议论纷纷。不过,褒的也好,贬的也罢,我们都应该客观、理性、中立地来看待共同问题,对待不同意见。

回到问题的本质上来吧!余额宝到底是什么?“余额宝”究其实质就是一款货币基金。那么,货币基金又是什么东西?货币基金是聚集社会闲散资金,由基金管理人运作,基金托管人保管资金的一种开放式基金,专门投向风险小的货币市场工具,1972年诞生于美国。在我国,货币基金已有十多年的历史,目前市场上超过130只,规模已达1万亿。

那么,余额宝作为货币基金,又有什么样的不同?首先必须承认,余额宝是一个成功的产品。“余额宝”在半年之内客户数超过4300万人,让所有基金公司目瞪口呆。它的成功,主要是产品从投资收益到流程设计都十分契合大众客户,特别是支付宝存量客户的投资理财需求和日常行为习惯。其次,余额宝是一个幸运的产品,它自去年6月份推出以来,恰逢国内货币政策中性偏紧,市场短期流动性较为紧张,对资金需求大、要价高,这也使得余额宝的收益能够维持在一个较高的水平。第三,余额宝一个没有技术含量的产品。货币基金主要投资于银行存款、债券、央行票据等安全性高的短期金融品种,存款占比一般在40-70%。而余额宝的资金90%投向协议存款,投资标的十分简单。

所以,严厉指责甚至谴责确实是余额宝“生命不能承受之重”。它在一个正确的时间来到了一个正确的地点,它所获得收益,无非是市场资金价格的真实反映,是“曲线救国”式的利率市场化。至于阿里巴巴因此获得多少手续费,2%或0.63%,只要合规便无可厚非。

但是,余额宝也绝非重大的金融创新。它就是一只货币基金,而且还是一款投资能力不怎样的货币基金。它的高收益,无非生逢其时罢了;它的巨大流量,无非支付宝有巨大的存量客户。余额宝为大众客户提供新的服务当然也是好事,不过它并非慈善家,更不是救世主。它客观上加重了银行存款成本进而推高社会融资成本,也是事实。

很多人批评余额宝,还有一个重要原因就是它经常游走于金融政策的边缘,监管套利,甚至野蛮生长。有人说,如果要求余额宝遵守银行必须遵守的规范,如上缴存款准备金、提取损失备付金、满足资本充足率等等,余额宝立马完蛋,这并非危言耸听。

总而言之,余额宝没那么卑鄙,也没那么伟大。余额宝就是余额宝,它骨子里是一只货币基金,仅此而已。

杭报财经新闻中心评论员 陈恩挚

钮文新前几天写了篇文章《取缔余额宝!》,引起广泛的关注。

按理说,互联网金融的出现,使老百姓的理财收益增加,可以拉动消费,对经济的正面作用不言而喻。但是,我们先不谈这些。沿着钮文新的文章脉络,我们会发现文中有两个明显的逻辑错误或断层。

首先,吸储成本上升,对融资成本影响没钮文新想得那么大。

去年7月20日起,贷款利率管制已经放开。作为自负盈亏的商业银行,其有很强的赚钱冲动。不管成本如何,银行肯定想以更高的利率水平放贷,但问题是,要考虑风险和需求。

贷款业务,相当于卖商品和服务。根据经济学的基本理论,决定商品或服务价格的,不是成本,而是供求关系。比如,你现在想卖一辆宾利,600万元买的,但接手的人少,你可能只能卖100万元。

也正是这个原因,长期以来,银行的吸储成本一直不高,但他们可以不理会“进货成本”,放贷利率一直居高不下。

钮文新可能会说,银行业存在寡头垄断,竞争不充分,有议价能力。但问题是,银行业目前的垄断主要体现在存款利率环节,即是国家设定并确立了一个价格联盟来吸储。

而贷款利率水平,已经相对市场化,一定程度是由供求关系定的。在这样的情况下,存款成本上升,肯定会减少银行的利润,但能否转嫁或传递给实体经济或企业,很难说,应该有限。

相反,现在大多数银行过得很滋润,成本上升后,压力会迫使银行提升效率,降低管理成本。当然,这需要一个过程。

其次,估计钮文新忘记了“利率市场化”。

余额宝确实厉害。数据显示,截至2013年底,余额宝的客户数已经达到4303万人,规模超1800亿元。1800亿元是什么概念?它已经接近一家股份制城市商业银行的全部存款余额。

尽管如此,相对于国内的存款总的规模,余额宝的规模只是“九牛一毛”。

当然,我相信,余额宝还只是互联网金融的一个起点。互联网金融的威力和核心意义在于,可以绕开行业壁垒,避开银行此前花重金打造的网点规模优势,打破由此形成的垄断。

一段时间来,存款利率市场化的呼声很高。去年11月,《中共中央关于全面深化改革若干重大问题的决定》明确提出:“加快推进利率市场化。”估计,钮文新已把“存款利率市场化”给忘记了。按他的逻辑,存款利率市场化,危害更大。

不过,我一直呼吁减慢存款利率市场化的节奏和进度。倒不是因为存款利率市场化会把融资成本推的很高。而是因为银行业关乎经济和金融稳定,若存款利率市场化推进过快,很可能导致众多银行倒闭,成为导火索,引发经济危机。

相比之下,互联网金融的发展,使利率存款市场化以一种自下而上的方式在推进。

结合当前经济,事实上,管理层应该规范和发展互联网金融行业。以这种方式温和推进存款市场化,显然比直接放开存款利率管制更靠谱。